Cómo usar debidamente una tarjeta de crédito para no endeudarse con el banco

La tarjeta de crédito da acceso a una línea de crédito aprobada por una entidad bancaria. Cada vez que pagas algo con ella, le pides prestado al banco para cubrir tus gastos. Dentro del plazo especificado en el contrato, deberás devolver este dinero, total o parcialmente.

Ideas en 5 minutos te contará cómo funciona una tarjeta de crédito, cómo usarla debidamente y a qué deberías prestar atención al solicitarla.

Cómo funciona una tarjeta de crédito

Al emitir una tarjeta, el banco establece un límite de crédito: la suma máxima que puedes pedir prestada. Depende de los siguientes factores:

- Nivel de ingresos

- Presencia o ausencia de otros préstamos

- La suma límite de crédito en otras tarjetas, si las tienes

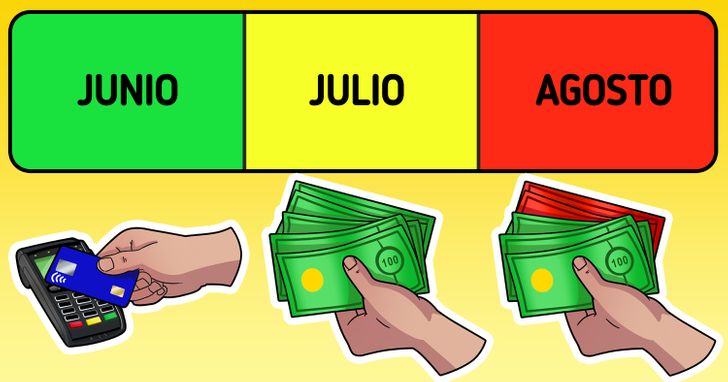

El banco también establece un período de gracia, el lapso durante el cual puedes devolver el dinero sin pagar intereses. Por lo general es de 30 días o más.

Después de la emisión haces compras, las pagas con la tarjeta y, al final del período contable, el banco te envía un resumen del estado de cuenta. En él encontrarás una lista de todas las transacciones hechas con la tarjeta y el monto de la deuda. Puedes reembolsarlo en su totalidad o realizar el pago mínimo y pagar el resto después. En el primer caso, puedes llegar a pagar en el período de gracia y evitar abonar intereses. Y en el segundo, lo más probable es que tengas que pagar la deuda junto con los intereses del préstamo.

A qué prestar atención al elegir una tarjeta de crédito

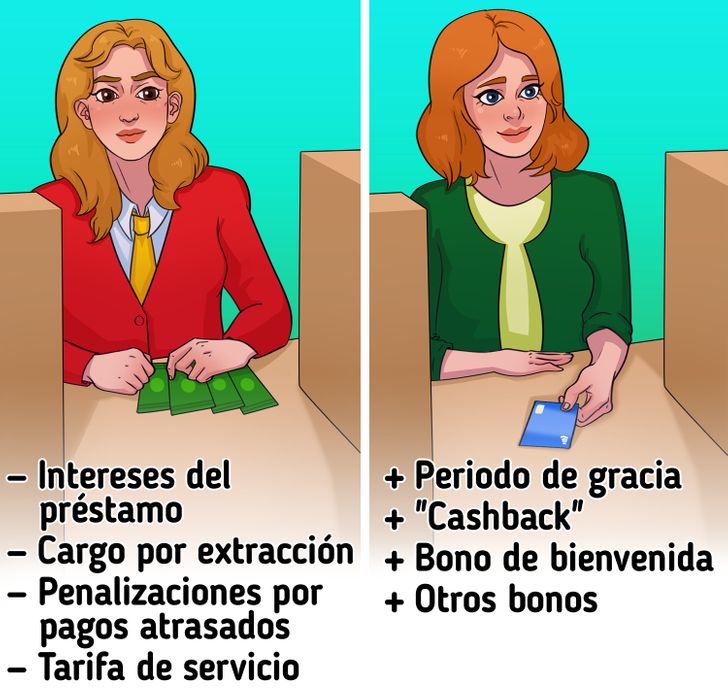

- Tasa de interés del préstamo — la tasa anual del monto de la deuda en el resumen del estado de cuenta. Se devenga si la deuda no se cierra en su totalidad antes de que finalice el período de gracia. Cuanto menor sea la tasa, menos tendrás que pagar por utilizar el préstamo.

- Período de gracia — el lapso durante el cual puedes cerrar la deuda sin pagar intereses. Se calcula a partir de la fecha de finalización del período contable por el cual fue recibido el resumen del estado de cuenta y, por regla general, es de 30 días o más. Sin embargo, algunos bancos ofrecen tarjetas con un período de gracia más largo, de 100 a 180 días.

- Tarifa de servicio — cargo por el servicio bancario de la tarjeta de crédito. Por lo general, este se cobra anualmente.

- Penalizaciones por pagos atrasados — la comisión que cobra el banco si el pago se recibe después de la fecha especificada en el resumen del estado de cuenta. El monto de la multa varía de un banco a otro y puede ser una cantidad fija o un porcentaje de la cantidad adeudada.

- Otros cargos — el banco puede cobrar tarifas por extracción de efectivo, transferencias a otras tarjetas o transacciones en el extranjero.

- Cashback — para que la oferta sea más rentable, los bancos suelen ofrecer recompensas por transacciones con tarjeta. Por lo general, se trata de un reembolso con dinero, puntos o millas. Esto último puede gastarse en la compra de billetes de avión o en la reserva de hoteles con descuento. Las recompensas son un porcentaje del monto de cada compra. Cuanto más alto sea, más bonificaciones recibirás, lo que probablemente podría permitirte recuperar el costo del mantenimiento anual de la tarjeta y otras comisiones bancarias.

- Bono de bienvenida — algunos bancos dan a los nuevos clientes puntos o millas de bienvenida que pueden gastarse en determinadas categorías de compras.

- Otros bonos — dependiendo del tipo de tarjeta de crédito y el sistema de pago, el banco puede ofrecer descuentos en ciertas tiendas, acceso a entretenimientos exclusivos, seguro médico de vacaciones, acceso a salas de espera en aeropuertos en todo el mundo, servicios de conserjería y otros privilegios.

Elige una tarjeta de crédito con las mejores condiciones para acceder a la mayoría de los puntos enumerados. A continuación te mostraremos cómo utilizarla debidamente y aprovecharla al máximo.

1. Usa la tarjeta con prudencia

No utilices la tarjeta para compras espontáneas y para entretenerte con eso. Este enfoque puede causarte deudas. Es mejor dejarla para emergencias: pagar la factura del teléfono móvil si quedan dos días para cobrar el sueldo o reparar un refrigerador que se rompió de repente.

Puedes usar una tarjeta de crédito para compras grandes, pero con precaución, solo si estás seguro de que pagarás la deuda a tiempo. En ese caso, podrás pagar menos intereses que con un préstamo regular o incluso evitarlos si la tarjeta prevé un período de gracia prolongado.

2. Realiza los pagos a tiempo

De ninguna manera demores el pago. Al menos abona la cantidad mínima indicada en el estado de cuenta. De esta forma evitarás multas bancarias y no arruinarás tu historial crediticio.

Sin embargo, si es posible, intenta pagar la deuda en su totalidad durante el período de gracia. Entonces, ahorrarás en el pago de intereses y utilizarás el dinero de forma gratuita.

Si temes olvidarte de un pago o perder una fecha, agrégalo a tu calendario o establece un recordatorio en el teléfono. Por otro lado, puedes configurar el pago automático en tu banco móvil para que la factura se abone automáticamente en un día específico del mes.

3. No gastes toda la línea de crédito

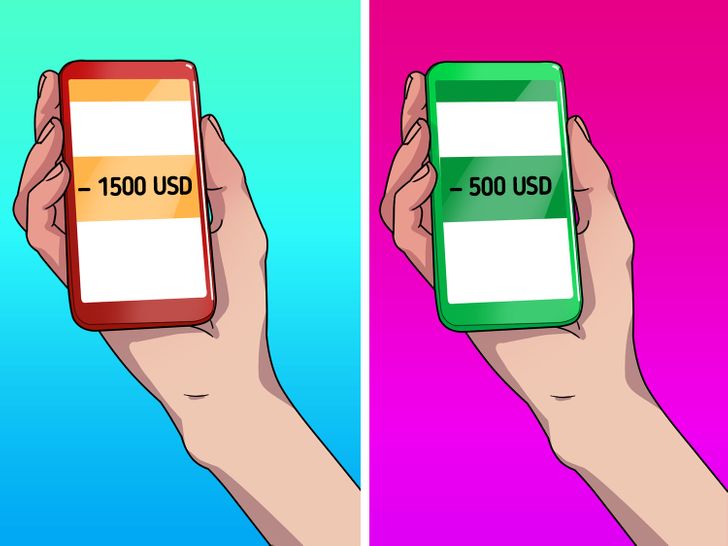

Trata de mantener los gastos de tu tarjeta dentro del 10-30 % del límite de crédito. Por ejemplo, si tu tarjeta tiene un límite de 1500 USD, intenta gastar no más de 500 USD por mes. Esto mantendrá tu carga crediticia baja y te ayudará a crear el hábito de gastar lo que después puedas devolver.

Si te preocupa que puedas gastar demasiado dinero, comunícate con el banco y pide que reduzcan el límite de crédito a un nivel que sea aceptable para ti. Otra estrategia: paga con una tarjeta hasta que agotes el límite establecido por ti personalmente (por ejemplo, los mismos 500 USD), y luego escóndela en un cajón. Sácala cuando pagues la deuda en su totalidad. Esto te ayudará a mantenerte dentro del presupuesto, realizar pagos a tiempo y mantener el saldo disponible para poder usarlo en caso de emergencia.

4. No utilices la tarjeta de crédito como colchón financiero

Una de las reglas básicas de la educación financiera prescribe tener un colchón financiero que sea suficiente para 3-6 meses sin trabajo. El principal riesgo contra el que te aseguras es la pérdida de la principal fuente de ingresos. Mientras buscas una nueva, tener un fondo de emergencia te mantendrá a flote y cubrirá tus gastos mensuales.

Sin embargo, juntar tal cantidad es difícil. Por supuesto, surge la idea de una solución simple: pedir una tarjeta de crédito en lugar del colchón financiero y dejarla sobre la mesa “por si acaso”. Pero esto solo puede agregar problemas en el futuro.

Si te quedas sin ingresos permanentes, comenzarás a gastar dinero de crédito en tus gastos diarios. En unos meses se convertirán en deudas serias y no se sabe si para ese entonces tendrás una nueva fuente de ingresos. Como resultado, puedes encontrarte sin trabajo y con deudas. Para evitar que esto suceda, debes juntar para el colchón financiero con tus propios fondos y conservar la tarjeta de crédito para gastos imprevistos menores.

5. No retires efectivo en cajeros automáticos

Trata de no utilizar la tarjeta de crédito para extraer efectivo. A menudo, el banco cobra una comisión adicional por esto, hasta el 4 % del monto. Es mejor dejarla para pagos y compras en Internet que no sean en efectivo y extraer el dinero con una tarjeta de débito común.

6. Aprovecha las ventajas de la tarjeta

Si tu tarjeta de crédito tiene cashback, puedes usarla para aumentar tus ingresos. Para hacer esto, utilízala para pagar los gastos diarios y, al final del mes, cierra la deuda en su totalidad. Es importante hacer esto dentro de un período de gracia para que los intereses y las comisiones no anulen tus ingresos adicionales.

Si ahorraste para una compra importante, también puedes usar una tarjeta de crédito. Paga con ella, obtén las bonificaciones y luego cierra la deuda de tu cuenta principal.